いつまで悩むねん!って話ですが、新NISAのポートフォリオは相当悩んでいます。

昨日に、インド株インデックスの商品を新NISA対象のものに変更したポートフォリオを示しましたが、その後も、これらの商品で良いのか?とか、比率はこれで本当に良いのか?ってことで悩んでいます。

この悩みって、儲かるか?とか、リターンが取れるか?とか、リスクが小さいか?とか、そのようなものではなく、自分がいかに継続できるか、高騰しても暴落しても淡々と積み立てて、どのような状況でもホールドできるか、という話だと思っています。

リスク許容度って言葉は簡単に言われていますが、この言葉には、2つの意味があると思っています。

一つは、投資していても、自分の資産(アセットアロケーション)の中で心地よい比率になっているか。

もう一つが、市場調整や暴落が起きた時に、このポートフォリオであれば、どれだけマイナスでも上がると信じられるかって話です。

過去のリターンはあくまで過去なので、今日からの未来は何が起きるか分かりません。

現状に言えることは、途中で資産運用を止めないで、常に市場に居続けることができるかどうかでリターンは変わってくるということです。

稲妻が輝く瞬間に市場に居合わせるというのは、有名なチャールズエリスの言葉ですが、暴落の後に暴騰があるというのも過去データでは示されているので、いかに我慢できるかというポートフォリオが重要だと思います。

■結局、調整や暴落になったら下がるんだから

私自身、これまでの投資経験からは、S&P500の調整であれば、S&P500は必ず戻ってくるだろうって希望的観測があるので、持ち続けることができています。

今後もS&P500であれば大丈夫です。

とはいえ、S&P500というのは、世界中のファンドの中ではそれなりにリターンも高く、シャープレシオも良いのですが、もっとリターンが良いファンドというものがあります。

そして、これらのファンドをどんな市場環境でも持ち続けて、積み立てを継続できるかという話です。

結局のところ、私が考えているのは下記のとおり。

- リターンが期待できるファンドに投資しないと結局は金持ちになれない。

- 調整や暴落の時は、S&P500だって調整するのだから、それ以上のリターンが期待できるファンドであれば、我慢して保有しておけば良いだけ。

- 下落時は、たとえS&P500でも全世界株式インデックスであっても同じように下落する。

これらを考えると、S&P500よりも高いリターンが期待できるものを、どのような状況になっても、持ち続けることができるかどうかで、将来が決まってくると思っています。

■新NISAポートフォリオの修正

そのようなわけで、購入するファンドを再考してみました。

これまでは下記の4つのファンドをベースに考えていました。

- eMAXIS Slim米国株式(S&P500)

- ニッセイNASDAQ100インデックスファンド

- iFreeNEXT FANG+インデックス

- SBI・V・米国増配株式インデックス・ファンド

リターンの高さを望むのであれば、連続増配株ファンドは外すべきかと思いました。

- eMAXIS Slim米国株式(S&P500)

- ニッセイNASDAQ100インデックスファンド

- iFreeNEXT FANG+インデックス

そして、各ファンドの比率に関しても、これまではS&P500を半分程度保有して、他のファンドはサテライト的に保有しようと思っていましたが、リターンを狙うのであれば、NASDAQ100とFANG+もS&P500と同じくらいに比率を上げるべきかと考えました。

爆速で運用益を狙うのであれば、FANG+一択で買うべきなのかもしれませんが、S&P500とNASDAQ100の分散も一応しておいて、特定銘柄に特化し過ぎない戦略も少しは必要なのではと考えました。

結論としては、S&P500とNASDAQ100とFANG+を1:1:1のシンプルな比率で持つということです。

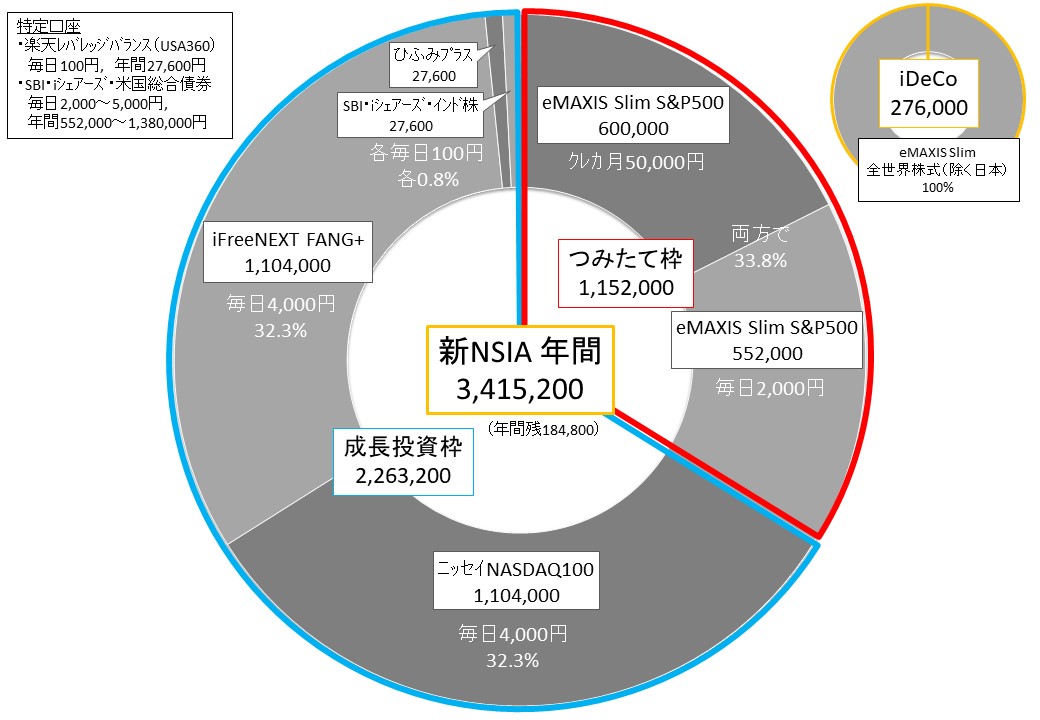

ポートフォリオで示すと下記のとおりになります。

つみたて枠はS&P500で埋めますが、クレカ積立があるので、クレカ積立分と毎日積立分で分けています。

成長投資枠に関しては、NASDAQ100とFANG+で半々としていますので、全体としては各ファンドが1/3となりますから、1:1:1になるということです。(クレカ積立金額分でちょっとだけ誤差がありますが)

お楽しみファンドとして、ひふみプラスとインド株は残しています。

そして、特定口座では債券関連のファンドを入れています。

これは、暴落時などのリスクヘッジと、これからの利下げによる債券キャピタルを狙うという意味です。

リターンが株式ほど望めない債券なので、NISA口座では買わずに特定口座で購入しておきます。

新NISA口座では、できるだけリターンが望みやすいファンドを、自分の許せるだけのリスク許容度でポートフォリオを組んでみました。

NISA口座は非課税口座なので、リターンが多い方がメリットは大きいです。

したがって、リターンが見込めるファンドを非課税口座のNISAで出来るだけ早めに埋めていくというのが、過去の歴史データから言っても重要なのだと思います。

あとは、自分のリスク許容度とドルコスト平均法による安心度だけの問題なのかなと。

ポートフォリオ見直しばかりになっていますが、今週土曜日にはSBI証券で新NISAのつみたて設定ができるようになりますので、そこまでは悩みに悩みたいです。

FANG+の比率を上げようと思ったことに関しては、次の記事で少し述べてみようかなと思います。