たまには投資のことを書こうかと思います。

最近、ようやく米国利上げによる株安も一段落してきて、株価も底を打ったような感じになっています。

株価は先の半年~1年後を表している側面もあるので、利上げもそろそろ数ヵ月先には終わりと見込みだしており、景気後退と利下げを織り込みだしているような感じにも見受けられます。

そのような状況で、どのようなポートフォリオを組んでいくのかを考えるのは重要です。

株価指数は下がったり、上がったりしていますが、結局は自らがどのようなポートフォリオを汲んでいるかでリターンが変わってくるからです。

私の場合、インデックスファンドとアクティブファンドを組み合わせており、インデックスファンドも米国株の指数と世界株の指数を組み入れています。

アクティブファンドも日本株と世界株の両方を組み入れているのですが、今回気になっているのが、アクティブファンドの世界株ファンドです。

ちょっと調子が悪いようで、これは当分負けが継続しそうな感じにも見受けられるので、一度ポートフォリオを見直し、さらにはアセットアロケーションも見直そうかなと思っています。

■ひふみワールドの成績が悪すぎる

アクティブファンドで保有しているのが、「ひふみ投信」と「ひふみワールド」です。

ひふみ投信の方もかなり深刻ではあるのですが、まあ、これは日本株市場にも問題があるので、今日の記事では触れませんが、今回挙げたいのが「ひふみワールド」です。

ひふみワールドは、レオスキャピタルワークスが世界株のアクティブファンドで立ち上げたものです。

このファンド、2021年の上半期くらいまでは非常に調子が良かったのですが、21年の10月位に謎の大幅な下落があって、そのあと、22年の下落時もインデックスよりも大きく負けており、今の状況ではインデックスファンドに負けまくっています。

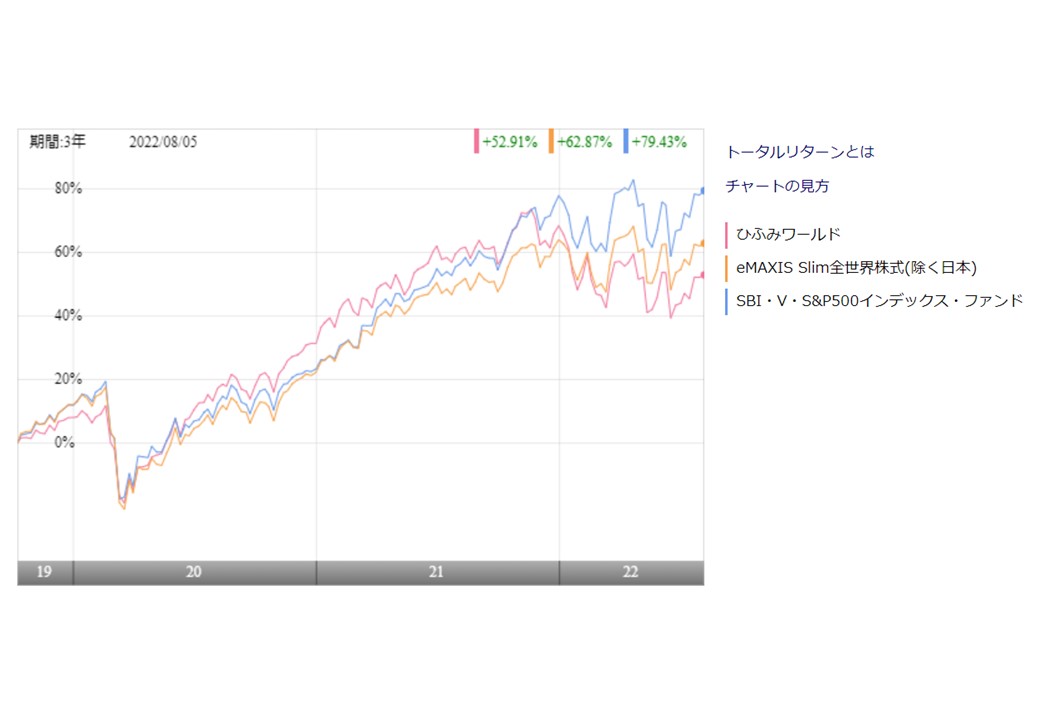

そのデータが下記のとおり。

このデータは3年分のリターンを描いていますが、見て分かるように、21年前半まではインデックスファンドに勝っています。

しかしながら、ここ1年半程度は完全にインデックスに置いていかれており、逆転することがかなり難しくなってきているのです。

今回、データとして分かりやすいように、ファンド比較のサイトで比較してみましたが、こんなデータを見なくても、肌感覚で負けているのが分かっていました。

私の場合、インデックスファンドもアクティブファンドも持っていますし、さらに世界株と米国株を持っているので、ひふみワールドの成績が悪いのは感じていました。

この状態のままであるなら、ひふみワールドを持っている意味がありません。

たとえ、これからの未来ではインデックスに勝っていたとしても、この1年半の負け分を取り返すには相当の逆転をしなければなりません。

結局、手数料も1.5%くらい取られますし、実質コストでは2%近くになるわけですから、これだけの負けを取り戻すには相当のパフォーマンスが必要な事が分かると思います。

■歴史どおりインデックスには勝てないのか

アクティブファンドがインデックスに勝てないという理由が良く分かりました。

このようなパフォーマンスが劇的に悪い1年があると、この1年分のマイナスを取り戻すのに、何年かかるのかという話です。

期間を上手に設定すれば、勝ったり、負けたり、というデータを取れるのですが、そんなことをする前に、結局アクティブファンドを買っておけば、ドルコスト平均法でハイリスクを取ることなく、それなりのリターンが稼げるということになりますね。

株で大きく勝ちたい場合は、自分で銘柄選択をして、トレードを繰り返す方が手っ取り早いです。

その代わり、リスクは自分自身で受けますから、最大にリスクが高いです。

けれども、その分、リターンは自分に全部返ってきますから、銘柄選定の享受ができるということです。

アクティブファンドを買うということは、手数料分は運営者に取られますし、さらに、インデックス対比のパフォーマンスのリスクも取ることになります。

結局、中途半端なのかなと思えてきました。

■自分の資産を見ながらポートフォリオを見直す

資産運用をするなかで、リスクをできるだけ少なくしたいという考えが多いと思います。

そうであるなら、インデックスファンドを中心にポートフォリオを組むべきかと感じます。

でないと、下落の損のリスクを自分が受けることになりますから。

できるだけ小さいリスクである、世界情勢だけのリスクに抑えたい場合は、インデックスファンド中心方がポートフォリオのリスクも小さくなります。

もちろんリターンも世界経済的なものなので、あくまで標準的なリターンになりますがね。

何を選択するのかは個人の自由です。

私も大きめにアクティブファンド投資に偏っていたポートフォリオを見直す時期に入ったかなと感じています。

それは、アセットアロケーション的に、資産が一つのラインを超えそうだからという自分自身の都合もありますが。

また、その辺りの見直しについて、記事にしていきたいと思います。